天齐锂业VS赣锋锂业:谁才是锂电老大?

/ 02 /

地位PK:究竟谁是锂电老大?

身为行业龙头,天齐锂业和赣锋锂业的成长速度首屈一指。

在2010年上市之初,天齐锂业和赣锋锂业两家公司的规模都很小,总资产不过才10.4亿元、7.77亿元。截至2020年末,两家公司的总资产已达到418.75亿元、220.2亿元,规模涨幅超过40倍、28倍。

数据来源:公司财报及东方财富choice

于此同时,天齐锂业和赣锋锂业的营收也分别从2010年3.06亿元、3.6亿元增长至2020年末32.39亿元、55.24亿元。

从资产10亿到资产数百亿,除了新能源电动汽车大爆发,锂价格蹿升这个内因,两家公司都不约而同地趁着行业“春风”起,通过收并购壮大自家阵营。

但在模式选择上,天齐锂业和赣锋锂业又略有不同,前者主要以“蛇吞象”方式进行,后者多为“小步快跑”型。

2012年,天齐锂业向自己的供应商,澳大利亚主营锂矿开采和锂精矿销售的泰利森公司发起收购,最终在2013年3月以高出竞争对手洛克伍德整整10%,合计52.24亿元的代价虎口夺食,拿下泰利森100%股权。

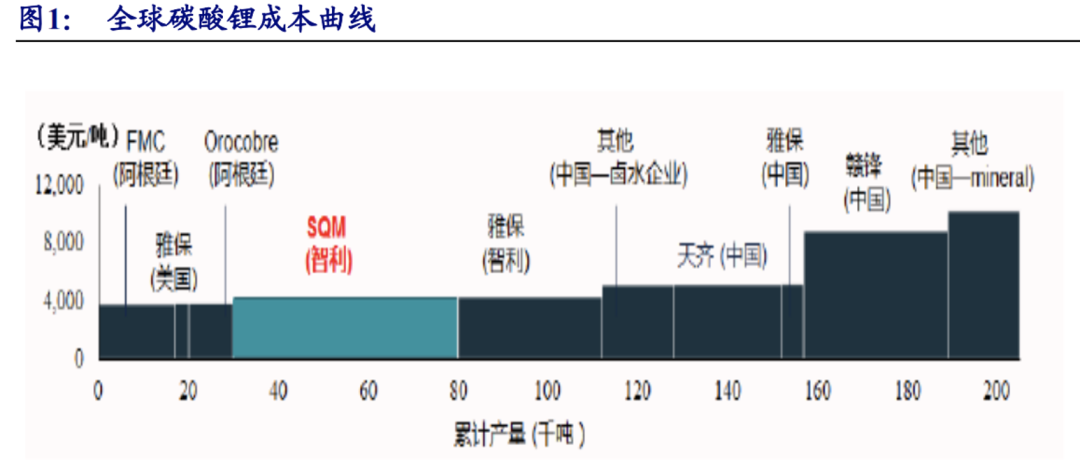

2018年,天齐锂业又作价40.66亿美元,从Nutrien集团手中收购SQM公司23.77%的A类股股权,也是中企在智利的最大一笔收购。

通过这两笔收购,天齐锂业在当时拥有了世界上开采储量最大、品质最好的锂辉石矿藏——格林布什锂矿,以及智利阿塔卡玛盐湖的部分开采权,世界上最重要的碘、钾等产品的供应商,在对上游资源的掌控上跑到赣锋锂业前面,但由于被收购方地位实力较强,也让其背负了沉重的债务负担。

据公开信息显示,为了完成对泰利森的收购,天齐锂业募集资金40亿元,次年公司负债总额同比提高179.9%。

不过,好在之后几年动力电池市场迎来黄金发展期,为公司的财务压力赢来喘息时间。

但在对SQM收购后,天齐锂业就没有这么幸运了。

据悉,为了“吞”下SQM这头“大象”,天齐锂业向中信银行借款35亿美元,其负债总额从2017年的72.05亿元冲到了2018年327亿元,翻了不止四倍。

按照还款安排,2020 年至 2023 年,天齐锂业需向中信银行偿还的本金分别为158.12 亿元、24.75 亿元、24.75亿元及 33.00亿元。

随着2018年新能源汽车市场热潮逐步退却,锂价持续下跌,公司2019年营收同比下降22.48%至48.41亿元,归属净利润-59.83亿元,同比下降371.96%,为上市以来最大亏损。

相比较而言,赣锋锂业就沉稳很多。靠先国内,后海外,多参股的“渐进式”做提前布局,力图贯穿锂电上中下游。

经节点财经统计,赣锋锂业上市之后相继收购收购了无锡新能锂业有限公司60%股权(2013年转让)、江苏优派新能源有限公司51%股权、国际锂业爱尔兰公司51%股权、优派新能源49%股权、美洲锂业19.9%股权等近20家公司,合计耗资约37亿元。

不同的扩张模式,造就了不同的结果。

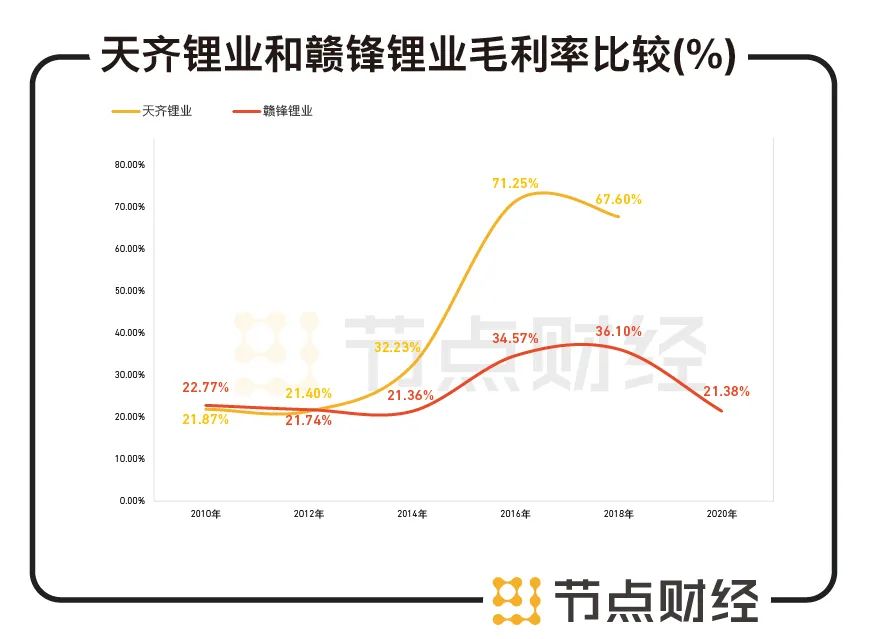

天齐锂业热衷全球控股,且并购标的多矿山,除了泰利森和SQM,还曾出手西藏矿业持有的扎布耶锂业20%股权,共同开发西藏扎布耶盐湖锂资源,收购澳大利亚银河锂业国际100%股权,对锂矿资源端加码巨大,基本上决定了这个行业上游的话语权,能够攫取更高的毛利率。

数据来源:公司财报

赣锋锂业以长期协议、参股、获得矿产包销权为主,相对在中游会更有优势一些,但在锂矿定价、含量和开发成本上存在短板,也孰难享受到高利润率。

图源:新时代证券研报

图片新闻

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论